Οι αναλυτές της Wall Street έχουν περιορίσει ελαφρώς τις υπερβολικά αισιόδοξες εκτιμήσεις τους για τα κέρδη τους τελευταίους μήνες, ωστόσο δεν είναι ακόμα κοντά στο να αναγνωρίσουν την απειλή μιας ύφεσης. Αυτό αφήνει την αγορά ιδιαίτερα ευάλωτη στην περίπτωση που άλλες εταιρείες ακολουθήσουν την κίνηση της FedEx να αποσύρει το guidance για τα κέρδη της, αναθεωρώντας κι εκείνες επί τα χείρω τις δικές τους προοπτικές...

Του Jonathan Levin

Η απόφαση της FedEx αργά το βράδυ της Πέμπτης οδήγησε τη μετοχή της στη μεγαλύτερη πτώση της από το 1980 και ήρθε εν μέσω μιας αυξανόμενης αποσύνδεσης μεταξύ των μακροοικονομικών προοπτικών και των προβλέψεων των αναλυτών για τα εταιρικά κέρδη, οι οποίες οδηγούνται σε μεγάλο βαθμό από τις υποδείξεις που παρέχουν οι ίδιες οι εταιρείες για το μέλλον τους.

Ο διάμεσος οικονομολόγος που ερωτήθη σε έρευνα του Bloomberg δίνει πλέον 50% πιθανότητες οι ΗΠΑ να βιώσουν ύφεση μέσα τους επόμενους 12 μήνες, από περίπου 33% πιθανότητα που έδινε στα μέσα του έτους.

Οι οικονομολόγοι ανησυχούν ότι οι προσπάθειες της Federal Reserve να χαλιναγωγήσει τη χειρότερη περίοδο πληθωρισμού των τελευταίων 40 ετών θα αποβούν τελικά σε βάρος της αγοράς εργασίας και των ανθεκτικών τάσεων στην κατανάλωση. Τα σκληρά μακροοικονομικά δεδομένα υποδηλώνουν ότι η οικονομία δεν έχει λυγίσει ακόμη, ωστόσο η ιστορία υποδηλώνει ότι τελικά αυτό θα συμβεί - και υπάρχει μικρή πιθανότητα οι μετοχές να είναι επιδείξουν ανοσία.

Βέλτιστο σενάριο

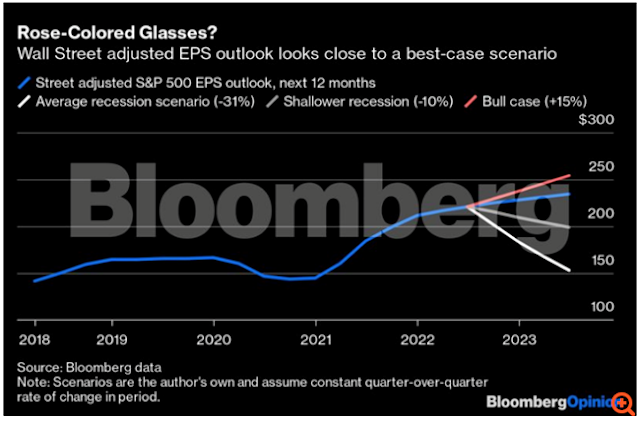

Από το 1960, η μέση πτώση των κερδών σε περίοδο ύφεσης (από το ζενίθ στο ναδίρ) είναι περίπου 31%, με βάση τα στοιχεία του καθηγητή του πανεπιστημίου, Yale Robert Shiller. Ωστόσο, οι αναλυτές μετοχών από την πλευρά των πωλήσεων δεν είναι καν κοντά στο να ενσωματώσουν στις προβλέψεις τους μια τέτοια πτώση. Στην πραγματικότητα, οι εκτιμήσεις τόσο για το 2022 όσο και για το 2023 εξακολουθούν να υποδηλώνουν ότι τα κυλιόμενα κέρδη 12 μηνών θα διατηρήσουν τη σταθερά ανοδική τους κλίση, υποδηλώνοντας κάτι αρκετά κοντινό προς το βέλτιστο σενάριο.

|

| Η Wall Street βλέπει την πραγματικότητα με... ροζ γυαλιά αισιοδοξίας |

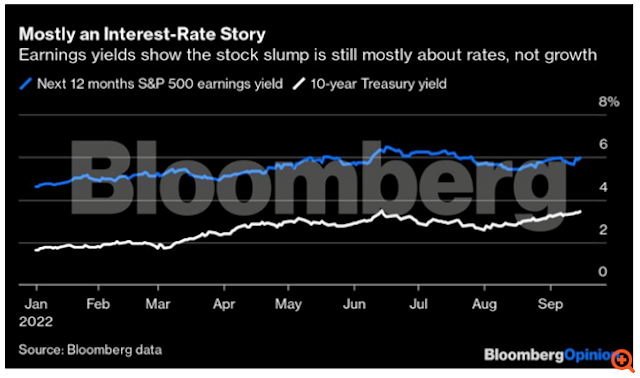

Δεν είναι μόνο οι αναλυτές που είναι αισιόδοξοι, ωστόσο. Οι αγορές φαίνεται να αγοράζουν σε μεγάλο βαθμό αυτή την αισιοδοξία , ακόμη και μετά την πτώση 4,8% της περασμένης εβδομάδας στον δείκτη S&P 500. Η απόδοση των κερδών του S&P 500 - ο λόγος των αναμενόμενων κερδών ανά μετοχή (EPS) προς την τιμή ή το αντίστροφο του δείκτη τιμής προς κέρδη (P/E) - συνέχισε να παρακολουθεί τις αποδόσεις των κρατικών ομολόγων των ΗΠΑ καθ' όλη τη διάρκεια του έτους, υποδεικνύοντας ότι είναι οι τελευταίες που στην πραγματικότητα οδηγούν την αγορά.

Σε κάποιο σημείο, η έμφαση θα μετατοπιστεί αναγκαστικά στα κέρδη, ωστόσο αυτή η μετάβαση δεν έχει συμβεί ακόμα. Εάν οι αγορές αμφισβητούσαν ενεργά τις προοπτικές κερδών ή γενικά ανέμεναν περισσότερους κινδύνους για τις μετοχές, αυτό θα αντικατοπτριζόταν σε μια ευρύτερη απόκλιση (spread) μεταξύ των κερδών των μετοχών και των αποδόσεων των ομολόγων.

Στις λίγες περιπτώσεις που η απόδοση των κερδών έχει ακολουθήσει διαφορετική πορεία από τις αποδόσεις του 10ετούς αμερικανικού κρατικού ομολόγου, αυτό οφειλόταν συνήθως στο ότι οι traders εφάρμοζαν στην πράξη μια πιο bullish προκατάληψη υπέρ των μετοχών.

|

| Οι κύριες απώλειες των μετοχών συνδέονται κατά βάση την άνοδο των αποδόσεων των ομολόγων και όχι την πιθανότητα ύφεσης |

Αμφιβολίες

Γιατί λοιπόν οι επενδυτές μοιάζουν ικανοποιημένοι με το να παραμένουν τόσο αισιόδοξοι για τα κέρδη, παρ’ όλους τους προφανείς αντίρροπους ανέμους;

Πρώτον, οι συμμετέχοντες στην αγορά μπορεί να έχουν λόγους να αμφιβάλλουν ότι οι πιθανότητες 50% για εκδήλωση ύφεσης είναι σωστές. Η ανθεκτικότητα των κερδών και τα μακροοικονομικά δεδομένα μέχρι στιγμής φέτος έχουν ενισχύσει την πεποίθηση ότι αυτός ο κύκλος αύξησης των επιτοκίων θα είναι διαφορετικός από τους περισσότερους άλλους και ότι η Fed θα επιτύχει την άπιαστη "ήπια προσγείωση".

Το ποσοστό ανεργίας παραμένει κοντά σε χαμηλά όλων των εποχών. Οι δείκτες μόχλευσης των νοικοκυριών παραμένουν πολύ χαμηλοί και οι λιανικές πωλήσεις δείχνουν αντοχή, τουλάχιστον σε ονομαστικούς όρους. Πολλοί traders μπορεί να δυσκολεύονται να αντιστοιχήσουν την απαισιοδοξία των οικονομολόγων με γεγονότα επί του πεδίου. Μπορεί να χρειάζεται τελικά μια σαφής στροφή στα σκληρά μακροοικονομικά δεδομένα προκειμένου να τους αλλάξει γνώμη.

Εναλλακτικά, μια σειρά εταιρειών οι οποίες θα εγκαταλείπουν ή θα αναθεωρούν προς τα κάτω τις προβλέψεις τους για τα κέρδη θα μπορούσε να τους πείσει.

Δεύτερον, δεν είναι όλες οι υφέσεις καταστροφικές. Αν και μια μέση ύφεση μειώνει κατά 31% το EPS, ο μέσος αυτός όρος επιβαρύνεται πολύ από την κατάρρευση των dot-com στις αρχές της δεκαετίας του 2000 και την χρηματοοικονομική κρίση του 2007-2009, όπως επεσήμαναν πρόσφατα στην έρευνά τους οι συνάδελφοί μου στο Bloomberg Intelligence, Gina Martin Adams και Gillian Wolff.

Δεδομένων των πολλών οικονομικών πλεονεκτημάτων που διαθέτουν τα νοικοκυριά για να αντέξουν μια ύφεση, οι traders ενδεχομένως να θεωρούν ότι οποιαδήποτε ύφεση και η επακόλουθη πτώση των κερδών θα ήταν πιο ρηχές από άλλες πρόσφατες - και ίσως περισσότερο όπως κατά τις αρνητικές οικονομικές στροφές στις δεκαετίες του 1960, του 1970 και του 1980.

Φυσικά, οι επενδυτές θα πρέπει να προσέχουν τι εύχονται: οι δεκαετίες του '70 και του '80 μπορεί να είχαν πιο ρηχές υφέσεις, ωστόσο οι "βουτιές" ήταν επίσης και πιο συχνές.

|

| Πόσο τείνουν να βουτούν τα κέρδη των εταιρειών του S&P 500 σε περιόδους ύφεσης |

Ελπίδες και πραγματικότητα

Ακόμα κι αν σταθεί κανείς ακριβώς στη μέση μεταξύ του ήπια αισιόδοξου και του ελαφρώς απαισιόδοξου σεναρίου - 50% πιθανότητες υπέρ του status quo της Wall Street που βλέπει αύξηση των κερδών, 50% πιθανότητες για μια ήπια ύφεση - μια σταθμισμένη ως προς τις πιθανότητες προσέγγιση θα έκανε τους traders να στοιχηματίσουν σε υποχώρηση των κερδών κατά μονοψήφια ποσοστά τους επόμενους 12 μήνες, ωστόσο η αγορά δεν έχει φτάσει ακόμη εκεί.

Ιστορικά, οι υφέσεις έχουν επίσης συμπέσει με χαμηλότερους πολλαπλασιαστές τιμών προς κέρδη (P/E) από το τρέχον 16,5. Ακόμη όμως κι αν είστε κάπως γενναιόδωροι με τον πολλαπλασιαστή, είναι σαφές ότι η τιμολόγηση της αγοράς εξακολουθεί να βρίσκεται στην αισιόδοξη πλευρά του "φράχτη" των κερδών.

Όπως δείχνει ο παρακάτω πίνακας, υπάρχουν πολλά μονοπάτια για τον S&P 500 να ξεπεράσει προς τα κάτω το χαμηλό του Ιουνίου των 3.667 μονάδων - και μάλλον λιγότερες διαδρομές προς υψηλότερες τιμές.

|

| Οι προβλέψεις για την πορεία του S&P με βάση την ιστορική εμπειρία και τις τρέχουσες εκτιμήσεις |

Τα νέα της FedEx έκαναν την αγορά να κρατά την ανάσα της εν όψει της επόμενης απόφασης της Fed για την νομισματική πολιτική, την Τετάρτη, στην οποία οι υπεύθυνοι χάραξης πολιτικής αναμένεται να αυξήσουν το άνω όριο του επιτοκίου των ομοσπονδιακών κεφαλαίων κατά 75 μονάδες βάσης στο 3,25%. Παρά την ισχύ της οικονομίας, οι περίφημες "μακρές και μεταβλητές καθυστερήσεις" επιρροής της νομισματικής πολιτικής είναι πιθανό να δαγκώσουν κάποια στιγμή σύντομα - και η αγορά μετοχών δεν φαίνεται καλά προετοιμασμένη γι’ αυτό που έρχεται.

Τίποτε από τα παραπάνω δεν σημαίνει ότι οι ΗΠΑ οδεύουν προς κάποιο είδος πανωλεθρίας τύπου 2008, ωστόσο δεν χρειάζεται να πιστεύετε κάτι τέτοιο για να αναγνωρίσετε ότι η αγορά μοιάζει υπερβολικά αισιόδοξη.

Η εξέλιξη γύρω από τη FedEx μπορεί κάλλιστα να είναι η πρώτη σε μια σειρά καταλυτών οι οποίοι θα βοηθήσουν τους traders να το συνειδητοποιήσουν.

Ακολουθήστε τον Ανεξάρτητος Τα Νέα στο Google News και μάθετε πρώτοι όλες τις ειδήσεις από την Ελλάδα και τον κόσμο.

Πηγή: /www.capital.gr/bloomberg-view/3658946 -Posted by Anexartitos.Ta.Neα

Αν θέλετε να μαθαίνετε παράλληλα όσα σημαντικά διαδραματίζονται στα ελληνικά και ξένα media κάντε like στην σελίδα στο Facebook πατώντας εδώ.click here

Δημοσίευση σχολίου

.Τα σχόλια υπάρχουν για να συνεισφέρουν οι αναγνώστες στο διάλογο.

. Ο καθένας έχει δικαίωμα να εκφράζει ελεύθερα τις απόψεις του.

. Αυτό δεν σημαίνει ότι υιοθετούμε τις απόψεις αυτές.

. Συκοφαντικά ή υβριστικά σχόλια και greeklish αφαιρούνται όπου εντοπίζονται.

. Η ευθύνη των σχολίων (αστική και ποινική) βαρύνει τους σχολιαστές και μόνον αυτούς.

. Η ταυτότητα των σχολιαστών είναι γνωστή μόνο στην Google.

. Όποιος θίγεται μπορεί να επικοινωνεί στο email μας.

. Περισσότερα στους όρους χρήσης.. Ευχαριστούμε για την κατανόησή σας.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου